サラリーマンで株式投資をしている方は結構いると思います。しかし、確定申告をしている方はその内どれ程いるのでしょうか。

サラリーマンであれば、会社が税金を納めてくれるので、自分がいくら納税してるのかさえ把握していない方が多いのではないかと思います。

会社員の方こそ、株式投資で配当を受け取っているのであれば、確定申告をしましょう。

今回は、株式の配当に対する課税方式と税率を下げる方法についてご紹介します。

※税率・税制は2022年1月現在のものになります。

確定申告の必要性

皆さんは確定申告しているでしょうか。会社員の方であれば、年末調整で済んでしまうので、確定申告の義務はありません。

そんな会社員の方でも、株式からの配当を受け取っている場合は、配当控除を受けられるので、年末調整で払いすぎた税金が戻ってくるかもしれません。

何より、マネーリテラシーを高めるためにも、自身の納税額を知るためにも、確定申告をお勧めします。

配当控除とは?

配当金が特定口座で源泉徴収されている場合、払った税額を所得税から控除することができます。

なぜ配当控除があるかというと、下図のように、法人税と配当金の源泉徴収による二重課税を回避する目的があります。

しかし、控除を受けるためには、確定申告を行い、課税方式を総合課税とする必要があります。

確定申告時の課税方式については、後述します。

注意点としては、私のように米国株メインで運用している場合です。

配当控除の適用は、日本株に限られます。米国株についても、米国と日本で二重課税されています。

そのため、外国税額控除という制度が使えるのです。

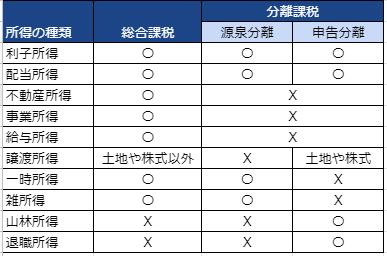

上場株式に対する配当の課税方式

上場株式等の配当に対する課税方式は、下記の3種類があります。

①申告不要

②分離課税

③総合課税:配当控除可能

特定口座(源泉徴収あり)で運用されている場合は、配当金に対する課税は所得税と住民税合わせて、20.315%※とされています。

確定申告することによって、所得税と住民税については、異なる課税方式を選択することが可能で、異なる課税方式を選択することによって、節税につながる可能性があります。

※

課税所得額900万以下の場合、20.315%の内訳は、

所得税:15.315% (復興特別所得税:0.315%)

住民税:5%

総合課税

総合課税は、給与所得と株式で得た利益を合算した金額に課税する。

累進課税制度により、課税所得額に応じて税率は変わる。

配当控除が使える。

分離課税

一方、分離課税は、総合課税に含めず、配当所得であれば、それ単体で課税する。

株の売却による損失を損益通算できる。

株式投資の売却益や配当にかかる税率は、20.315%

配当については、分離課税が選択できます。

税率を下げる方法

※日本株の場合になります。外国株については、二重課税による外国税額控除があります。

所得税と住民税について異なる課税方式の選択とは、所得税を総合課税、住民税を申告不要とすることです。

(ただし、節税になるのは課税所得が695万円以下の方になります。

年収ではなく、課税所得なので多くの会社員が当てはまると思います。)

具体的にどういうロジックで節税になるかを解説します。

③総合課税は、課税所得金額により、税率が変わります。これは日本が累進課税のため、所得が多い人程、税率が上がります。

逆に言うと、課税所得が低い人は、所得税率を下げられるということです。

配当を受け取り、何もしないと、20.315%分の税金を源泉徴収されているのですが、

課税所得が695万円以下の場合、確定申告をすることで、税率は、17.410%になります。

その内訳は以下になります。

所得税:10.21%(復興特別所得税:0.21%)

住民税:7.2%

ここで、住民税に注目してください。

先ほどの、源泉徴収された20.315%にかかる住民税は、5%でした。

確定申告をするこで、所得税は下げられ、全体的な税率は、20.315%⇒17.410%に下がっていますが、住民税に関しては、5%⇒7.2%に上がってしまっています。

住民税に関してだけ言うと、確定申告せずに源泉徴収されたほうが有利という事になります。

わざわざ確定申告をして、税率を自ら上げるのは納得がいかないですよね。

実は、所得税と住民税で異なる課税方式を採用することができます。

住民税に関しては、申告不要とすることで、元の税率である5%のままとすることができるのです。

先ほどの例で、課税所得695万円以下の場合、所得税と住民税で異なる課税方式を選択すると下記のようになります。

所得税は、③総合課税で10.21%

住民税は、①申告不要か②分離課税で5%

合計で15.21%になります。源泉徴収された場合と比べると、5%もの節税になりました。

このように、住民税の申告不要制度を適用することで、源泉徴収された税金に応じて還付が期待できます。

住民税については、地方自治体への納税になるため、申請方法は住んでいる地域のやり方を参照する必要があります。

まとめ

会社員だと、所得税は善戦徴収されて、株式の配当金や譲渡益も源泉徴収されるので、普段は税金を意識せずにも済んでいます。しかし、税金もせっかく稼いだお金を払って支出しているわけなので、しっかりと自分がいくら払っているか、節約する方法はないかと税金に対して意識することで、いかに仕組みを難しくされて多くの税金が徴収されているかが分かると思います。

会社員の方でも年末調整のみで終わらせるのではなく、株式の運用があれば、確定申告をして税金の仕組みを理解することをお勧めします。

|

|

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/1902e103.31f6f754.1902e104.9a81b50e/?me_id=1213310&item_id=19993051&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F0851%2F9784866800851.jpg%3F_ex%3D128x128&s=128x128&t=picttext)

コメント